Qué es el Open Interest – Las bases

El Open Interest representa la cantidad total posicionada en los derivados de un activo.

Pongamos dos ejemplos:

- Me posiciono en long (compra en derivados) en Bitcoin por 10.000 dólares en el mercado perpetuo: el open interest aumenta en 10.000 dólares. Si cierro mi posición long, el open interest se reduciría en 10.000 dólares.

- Me pongo en short (ventas al descubierto) en Bitcoin por 10.000 dólares en el mercado perpetuo: el open interest en Bitcoin aumenta en 10.000 dólares.

Es tan sencillo como eso!

El open interest es un indicador de intensidad. No pretende darte una orientación, sino simplemente ver cuándo se posiciona la gente y con qué tamaño de posición lo hace en los mercados perpetuos.

En sí mismo, el open interest no hace más que resumir la eterna batalla Bull (compradores) vs. Bear (vendedores).

¿Cómo utilizar el Open Interest en tu trading?

Liquidaciones y Open Interest

Los mercados perpetuos suelen ser utilizados por los operadores que utilizan el apalancamiento. Por tanto, están sujetos al riesgo de liquidación.

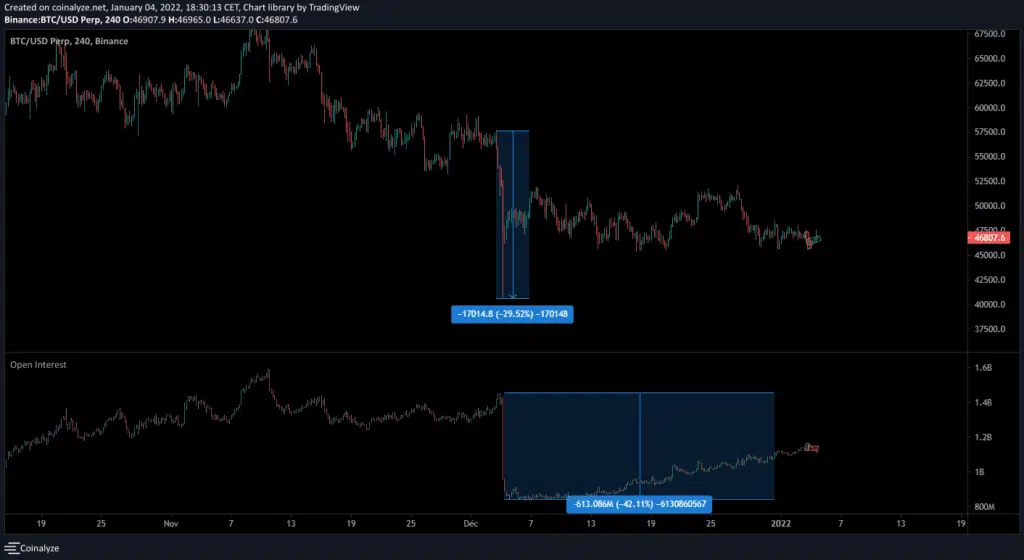

Como resultado, cuando el mercado es muy volátil y realiza grandes movimientos, el open interest cae bruscamente.

Los operadores o bien son liquidados, o bien sus stop loss se activan y cierran sus posiciones, lo que reduce directamente la cantidad total de posiciones abiertas en el mercado.

El aspecto psicológico del trading es extremadamente importante. La mayoría de los operadores pierden en los mercados, así que la mayor parte del tiempo hay que hacer lo contrario de la mayoría para poder ganar.

Dado que el open interest indica cuando se posiciona la mayoría, es especialmente relevante utilizarlo para tratar de entender en qué sentido se posicionan los operadores y a qué punto sus posiciones, y, por tanto, sus convicciones son fuertes o no.

Caso práctico sobre Bitcoin

Aquí estamos en el gráfico del Bitcoin frente al dólar en el verano de 2021 tras una fuerte caída.

Primer rebote

El rebote, a la izquierda, es impulsado por el efecto de apalancamiento: el open interest se pone en marcha y aumenta drásticamente. Después, el precio corrige gradualmente.

Se puede suponer que cuando el open interest aumenta demasiado, se produce el fenómeno FOMO (Fear Of Missing Out). La emotividad de los participantes es entonces rápidamente castigada por el mercado empujando en la dirección opuesta.

👉 Una subida saludable debe ser alimentada por las compras spot. Si la mayor parte de las compras se realizan con apalancamiento y las posiciones se acumulan en los derivados. El mercado tiende a menudo a castigar a la mayoría de los operadores.

Segundo rebote

El rebote, a la derecha, es mucho más violento y sin ninguna corrección notable, aunque el open interest se mantiene relativamente estable. La mayoría de los operadores habían capitulado antes y las manos fuertes se aprovecharon de ello para acumular en el acto y luego hacer subir el precio.

El interés de las manos fuertes es hacer FOMO los operadores que han capitulado, que pasen a la compra y así hacer ganar dinero a los primeros que se han posicionado sin apalancamiento: las manos fuertes. Así es como funcionan los mercados financieros.

Recapitulación de la interpretación teórica del Open Interest

| Precio | Open Interest | Volumen | Interpretación |

| Aumenta | Aumenta | Aumenta | Tendencia muy alcista |

| Aumenta | Baja | Baja | Tendencia alcista debilitada |

| Baja | Aumenta | Aumenta | Tendencia muy bajista |

| Baja | Baja | Baja | Tendencia bajista debilitada |

Ratio Open Interest / Market cap

Uno de los indicadores que más miro y que me parece muy relevante es: el ratio open interest / market cap.

En Español 👉 la relación entre la suma de todas las posiciones abiertas en derivados sobre la capitalización de mercado de un activo.

Conclusión sobre el Open Interest

El open interest es un excelente indicador, pero, como todos los demás, debe utilizarse con la convergencia de otras señales.

Me parece especialmente relevante su uso con los datos on-chain (retiradas de las plataformas de negociación, toma de beneficios, etc.) o con otros datos financieros como el funding rate (tasa de financiamiento de futuros).